今回は「減価償却費」について少しまとめてみます。

減価償却費とは?

会社の損益計算書の費用科目:減価償却費

費用科目の一つですが、他の費用科目とは、少し性格が違います。

・他の費用(家賃、水道光熱費、など):実際にお金の支払いがある

・減価償却費:お金の支払いがない

減価償却費は、購入したものが使える年数に渡って、毎年、経費として計上していく仕組みです。

減価償却費の具体例

ケーキの対面販売を行っている小売の例で考えます。

対面販売用の冷蔵ケースが、現在使っているものが調子が悪いです。

冷ケースが壊れてしまうと、ケーキが溶けて、お客様に売ることができなくなってしまします。

これは大変(>_<)

さっそく、新しいものを120万で購入しました。

10万以上は、固定資産として計上します。

貸借対照表の固定資産になります。

そして、その資産を、使える年数に渡って、少しづつ経費として落としてくのが減価償却費となります。

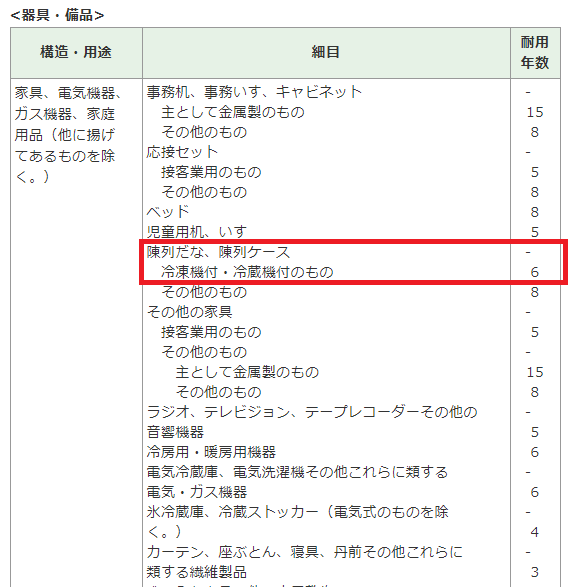

経費として落とす年数は、国税庁の耐用年数表に従います。

例えば、冷蔵ケースだと6年間かけて、経費として計上していきます。

(出所:国税庁HPより。筆者が赤枠を編集)

これが、対象物によって、年数が決まってきます。

ケーキの冷蔵ケースに話を戻します。

陳列ケースで冷蔵機は6年になります。

120万円÷6年=20万

20万円ずつ、毎年、減価償却費として落としていくイメージです。

定額法と定率法

実際はもう少し複雑です。

減価償却費の計上の方法は、以下2種類あります。

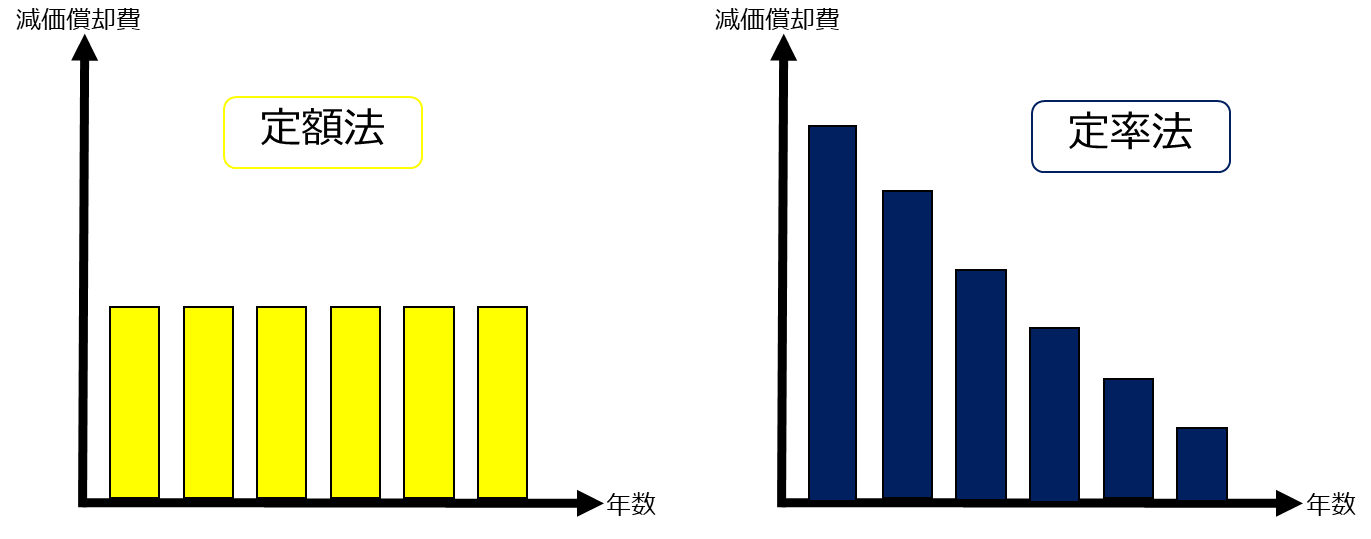

・定額法

・定率法

定額法は、上の例の通り、全体の金額を、耐用年数で割ります。

毎月同じ額になりますね。

建物の減価償却に使われます。

建物以外は定率法で、最初の年数の方が、減価償却費の金額が大きくなります。

なので、ケーキの冷蔵ケースは分かりやすく、定額法で説明しましたが、実際は定率法で形状していきます。

耐用年数の合計金額は、定額法、定率法共に、もちろん同じです。

減価償却費ってお金が残る費用!?

実際のお金の動きを少し考えてみましょう。

固定資産を買ってお金を払ったのは何年か前のこと。

6年間、減価償却費として費用計上していますが、2~6年目はお金は出ていっていないのです。

よって減価償却費を計上して、利益が出ていれば、その分、会社にはお金は残っているはず!?

資金に余裕がでているはず。

つまり、6年後、また新しく冷蔵ケースを購入する際、120万円分余裕があるはず。

減価償却費=以前購入した固定資産を、何年か先にまた買えるように、税金がかからないお金として取っておける科目になるのです。

ここが、今回のポイントでしたヽ(^o^)丿

そのため、減価償却費は、お金が残る費用とも考えられます。

ただ実際は…

借入金で購入することもあります。

借入金の返済期間が短いと、実質お金が無くなってしまいます。

結局は、しっかり利益が残る事業でないといけませんね(´ー`)

コメント